Medidas post cuarentena Covid-19 a partir de 1 de enero de 2021

- Se comienzan a cobrar multas por rechazos de cheques físicos y electrónicos, compensados y rechazados desde el 1/01. La multa será del 4% del valor del cheque rechazado con mínimo $100 y máximo $50.000.

- Queda sin efecto el re-deposito o segunda presentación para cheques que hayan sido rechazados por no tener fondos.

- Todos los cheques físicos y electrónicos con fecha de pago hasta el 31/12/2020 tendrán un plazo de cobro de hasta 60 días corridos desde la fecha de pago. Sin excepciones.

- Todos los cheques físicos y electrónicos con fecha de pago desde el 1/01/2021 tendrán un plazo de cobro de hasta 30 días corridos desde la fecha de pago. Sin excepciones.

- Se informarán al BCRA los rechazos de cheques por no tener fondos, aunque no se darán cierres por rechazos acumulados en Cuenta Corriente.

- Los retiros de cheques físicos por el servicio de pago a proveedores se realizarán únicamente con turno previo vía mostrador.

iKiwi Argentina » Medios de Pago »

De todos los medios de pago vigentes en Argentina, uno que se consagra entre los más antiguos es la emisión de cheques.

En iKiwi fomentamos la inclusión financiera y por eso, aquí vamos a explicar todo lo que tenés que saber sobre cheques antes de cobrarlos, emitirlos o endosarlos.

Endosar Cheques

Cobrar Cheques

¿Qué es un cheque?

Un cheque es un instrumento escrito, con fecha y firma que expresa y contiene una orden incondicional del pagador (librador) que le indica a un banco pagar una suma de dinero a un beneficiario (librado).

En consecuencia, el dinero se extrae de una cuenta bancaria, también conocida como cuenta corriente y se le acredita al beneficiario, una vez que éste haga uso del derecho a cobrar ese dinero.

Entonces, el cheque es un documento que extiende y entrega una persona a otra para que esta última pueda retirar una cantidad de dinero de los fondos que aquélla tiene en el banco.

En términos legales, un cheque es una letra de cambio o un documento, que garantiza una cierta cantidad de dinero, donde el girado es un banco.

El uso de cheques permite que dos o más partes realicen una transacción monetaria sin cambiar realmente la moneda.

Los sustitutos modernos de los cheques incluyen tarjetas de débito y crédito, transferencias bancarias y banca online.

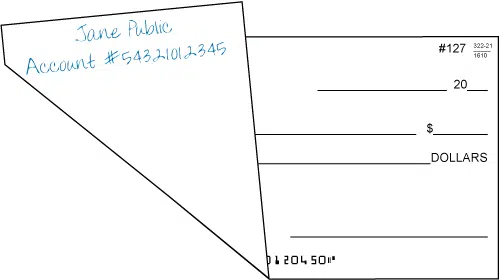

Partes de un cheque

En líneas generales, los cheques bancarios argentinos tienen dos partes clave:

- Talón de Cobro: sirve para cobrar el cheque en la ventanilla del Banco. También se lo conoce como “talón de cheque”.

- Cuerpo: es la parte que se entrega al beneficiario, con o sin el talón de cobro.

Asimismo, dentro del cuerpo de un cheque, se incluyen las siguientes partes:

- Nombre y domicilio: acá se incluye el nombre y dirección del librador / emisor del cheque. Estos datos se encuentran impresos en el cheque para su comodidad. Esto indica al beneficiario quién es la persona que lo emitió.

- Lugar y Fecha de emisión: aquí se indicará la ciudad de emisión, normalmente impresa en el cheque y se añadirá el día que se emite.

- Nombre y número de comprobante impresos en el cuerpo y talón del cheque.

- Nombre y domicilio del banco contra el cual se libra el cheque, también impresos en el cheque.

- Especificación de si es un cheque “al portador”, a “favor de una determinada persona o a la orden” o “no a la orden”.

- Beneficiario: se debe indicar la persona que recibe el cheque y puede cobrarlo. En el caso de que sea al portador, se indicará “Al Portador” en vez de escribir el nombre de la persona.

- Cantidad de dinero a pagar expresada en letras y números y clase de moneda.

- Nombre, domicilio y número de cuenta del titular, impreso en el cheque.

- Número de CUIL o CUIT del titular de la cuenta. Este dato también deberá estar impreso.

- Firma del librador.

¿Cómo llenar un cheque?

Como indicamos en las partes de un cheque, el llenado de este será de unas pocas partes predeterminadas para completar. En concreto, la mayoría de los casos, debemos seguir estos pasos para llenar un cheque y completarlos de la siguiente manera:

- La fecha se escribirá en números para el día (dos dígitos), en letras para el mes, y en números para el año (cuatro dígitos). Ejemplo, 15 de marzo de 2020.

- Beneficiario: se debe indicar nombres y apellidos completos de la persona que recibe el cheque y puede cobrarlo. Recordamos que, si se trata de un cheque al portador, deberá escribirse “Al Portador” en vez del nombre de la persona.

- Cantidades en número y letras. Este punto dependerá del formato, pero normalmente se tiene un casillero para colocar el monto en números y unos renglones para indicar el valor del cheque en letras. Claramente, deben coincidir.

- Firma: a menos que el emisor tenga su firma digitalizada ante el banco y predeterminada impresa en el cheque, deberá firmar cada vez que emite uno.

¿Qué más debo considerar cuando lleno un cheque?

Algunos consejos adicionales para llenar un cheque:

- Completar el talón con los datos para no perder registro.

- Registrar en nuestro sistema o en el mismo banco la emisión de cada cheque.

- Escribir con tinta y con letra legible y clara

¿Cuándo vence un cheque?

El vencimiento de un cheque varía según la clase o tipo de cheque que tengamos. En líneas generales, los cheques vencen a los 30 días de emitidos o de su fecha de diferimiento, según se explica debajo.

Existen dos tipos de cheque según el vencimiento:

- Comunes: son pagaderos el día de su presentación, la cual no puede exceder de 30 días contados y corridos desde su emisión.

- Diferidos: se tratan de una orden de pago librada por un plazo de entre 1 y 360 días desde su emisión. A partir de dicha fecha fijada, hay un plazo máximo de 30 días para presentar el cheque para el pago. Recordemos que el plazo máximo para cheque diferido es entonces de 360 días desde su emisión. En esa fecha prefijada se activa el derecho a cobrar del beneficiario durante 30 días.

Estos plazos pueden extenderse a 60 días en algunos casos según la entidad bancaria emisora, por lo cual, para saber cuánto tiempo tengo para cobrar un cheque Argentina, es importante revisar con el banco del emisor.

Tipos de Cheques

En esta sección podremos ver los diferentes tipos de cheques que pueden utilizarse en nuestro país.

Cruzado

El cheque cruzado es un tipo de valor en el que se le trazan dos líneas rectas paralelas y en diagonal en el frente.

Cuando un cheque se encuentra cruzado, el mismo no puede cobrarse en efectivo. La única manera de cobrarlo será a través de depósito en cuenta bancaria. Para eso deberá saber cómo endosar un cheque para depositar en mi cuenta.

Si entre las barras figura el nombre de un banco, estamos ante un cruzamiento especial: en ese banco deberá cobrarse el cheque.

Al portador

Los cheques al portador no contienen un beneficiario específico. Es decir, cualquier persona que tenga el cheque en su poder, podrá cobrarlo.

Se trata de los cheques con mayor riesgo, por lo cual recomendamos cobrarlos lo antes posible para evitar problemas. Por lo cual, cuando no se indica el nombre del beneficiario se trata de un cheque al portador, aunque tenga espacios para colocar el nombre de a quién se expide.

A la orden

Los cheques a la orden solamente pueden ser cobrados por el beneficiario designado por el librador. Son cheques que se pueden endosar (ver debajo su guía) para que otra persona sea designada como beneficiaria por quien figura en el cuerpo del cheque como tal.

No a la orden

Al contrario del anterior, el cheque no a la orden carece de la posibilidad de endoso. Es decir que, no puede ser endosado y deberá cobrarlo el beneficiario a quien se le emitió el cheque.

Estamos en presencia de un cheque no endosable, pero esto no significa que no pueda hacerse un endoso para depositar en cuenta. Ese sí está permitido, lo que no puede hacerse es transferir el cheque a otra persona.

Certificado

El cheque certificado se constituye como una subcategoría de cheques. Es decir que, puede ser cualquiera de los anteriores, pero en este caso el banco certifica que el cheque tiene fondos, reservando los mismos hasta que sea cobrado.

De caja

Otro cheque particular es el “de caja”. Este es un tipo de valor que es expedido por una institución de crédito para que sea pagado únicamente en sus propias sucursales.

Para acreditar en cuenta

Los cheques que tengan escrita la leyenda “para acreditar en cuenta“, no podrán ser cobrados en efectivo y deberán ser depositados en la cuenta. Tener presente que esta versión equivale al cheque cruzado.

De viajero

Son cheques que se emiten para ser pagados en alguna de sus sucursales dentro del país o en el exterior. Es decir, el banco o institución emisora habilita su cobro fuera de la frontera nacional. Estos “traveler checks” son utilizados por turistas para no llevar efectivo cuando viajan.

De pago diferido

Aunque fue explicado previamente en la sección de “Vencimiento de Cheques”, aquí podemos aclarar que los cheques de pago diferido son una orden de pago librada a una fecha futura. Es decir, un cheque común pero que comienza a tener vigencia a partir de una fecha señalada.

Cancelatorio

El cheque cancelatorio constituye un medio de pago asimilable a la entrega de dinero en efectivo. Se creó para reducir la utilización de dinero efectivo, aumentando la seguridad en las operaciones bancarias.

Los cheques cancelatorios son gratuitos y pueden obtenerse en todas las entidades financieras sin costo adicional alguno. Se pueden emitir en pesos o en dólares.

Cheque en Custodia

En primer lugar, hay que aclarar que un cheque en custodia no es en sí un tipo de cheque, sino un servicio bancario. Este tipo de servicios se brindan a los cheques diferidos y consta del siguiente proceso:

- Recibimos un cheque diferido

- Los otorgamos al banco en calidad de “custodia”

- El banco los guardará dándonos la posibilidad rescate en cualquier momento previo al cobro

- Llegada la fecha de pago, podremos proceder al cobro de todos los cheques recibidos independientemente del banco girado o la localidad de emisión

- En algunos casos, el banco ofrece adelanto de fondos

Para poder hacer esto necesitamos contar con una Cuenta Corriente o tener un convenio de recaudación o de cobranzas con el banco.

Cheques Electrónicos – Digitales

Los e-cheq o cheques electrónicos ya son una realidad en Argentina. Desde julio de 2019, las entidades financieras deberán estar en condiciones de recibir en depósito o pagar en ventanilla cheques electrónicos. La pregunta que todos nos hacemos es ¿Qué son los cheques electrónicos?

Básicamente, son cheques como los que conocemos, pero emitidos a través de medios electrónicos. Como las chequeras actuales, los bancos deberán proporcionar a sus clientes los formatos y medios para emitirlos.

El objetivo es que el nuevo instrumento reemplace paulatinamente a los cheques tradicionales para facilitar la operatoria de pagos y reducir costos para las empresas.

Si bien no será obligatoria su utilización en un primer momento, sí lo será la aceptación por parte de los bancos. De esta forma, se incentiva a que se produzca un cambio paulatino en las formas de pago.

El Banco Central lo reglamentó, mediante la Comunicación ‘A‘ 6578, el uso de este medio de pago electrónico, pero sin perjuicio del mantenimiento del sistema vigente para el formato papel del cheque.

Ventajas de e-cheq

- Simplicidad: las empresas podrán emitir o endosar cheques fácilmente desde una PC o móvil.

- Velocidad: no se perderá tiempo llenando cada cheque a mano o imprimiendo.

- Mayor control: permite un mejor seguimiento y control de los endosos

¿Cómo endosar un cheque?

Cuando recibimos un cheque tenemos dos opciones básicas: cambiar ese título por dinero -depositándolo en una cuenta o cobrando el valor en efectivo- o bien, transferir el cheque a otra persona.

Este último acto se denomina endoso. En esta sección explicaremos todo lo que tenés que saber para endosar un cheque correctamente.

Lo básico que hay que saber sobre cómo endosar un cheque en Argentina, es que el mismo debe ser firmado en la parte posterior. De todas formas, te recomendamos seguir leyendo para ver cada detalle.

¿Qué es endosar un cheque?

Endosar un cheque significa trasmitir o ceder los derechos propios del título para que otra persona o empresa lo pueda cobrar. Por lo cual, no importa quien sea el destinatario, persona o empresa, la forma de endosar siendo persona física es la misma.

¿Cómo endosar un cheque para que lo cobre otra persona?

Como decíamos al principio, cuando uno endosa un cheque cede el derecho a cobrarlo a otra persona. Para poder hacer esto, debemos firmar en la parte posterior del documento.

Algunos cheques tienen definido el espacio preciso para escribir allí los datos necesarios y la firma de quien endosa. En el caso de que no tenga dicho espacio, deben escribirse los datos en la parte posterior izquierda, como figura en la imagen alusiva debajo.

¿De qué lado se endosa un cheque? Aunque legalmente se acepta la escritura en cualquier lado, la costumbre es la indicada, comenzando por la izquierda. Si tenemos que endosar cheque a nombre de una empresa, ocurre exactamente lo mismo, dado que son nuestros datos los que debemos colocar en el dorso del documento.

Es importante destacar que, para los cheques que aceptan más de un endoso, es importante continuar con la lógica del espacio de la escritura del endosado. Es decir, si se comenzó desde la izquierda deberá continuarse debajo de la misma.

Si el primer endoso se hace en la izquierda y el segundo en la derecha, de seguro nuestro cheque será rechazado. Si la idea es endosar un cheque a terceros, deberá hacerse uno debajo del otro.

Como detalle, siempre debemos verificar que estamos frente a un cheque endosable. Es decir, que el cheque no sea “no a la orden” o que ya se haya agotado la cantidad posible de endosos.

Datos necesarios para endosar un cheque

El endoso debe contener:

- Nombre del endosante

- Su número de documento o CUIT

- Dirección fiscal

- Firma del endosante

Si bien en muchos casos son más los datos para endosar cheque, como base se requiere los marcados.

Formas de endosar un cheque

- En blanco: sólo con la firma del endosante

- Al portador: solo se escribe “Al portador”. Un cheque al portador no tiene especificado un beneficiario. Este tipo de cheque puede ser cobrado por la persona que lo tenga.

- Endoso nominal: se menciona al beneficiario con sus datos.

- Endoso en procuración o cobranza: El endoso que contenga las cláusulas ‘en procuración’, ‘al cobro’ o equivalente, no transfiere la propiedad; pero da la facultad al endosatario para presentar el documento a la aceptación, para cobrarlo judicial o extrajudicialmente, para endosarlo en procuración.

- Endoso en garantía: El endoso con las cláusulas en garantía o en prenda, da al endosatario todos los derechos y obligaciones de un acreedor prendario. Es una forma de establecer un derecho real, sobre una cosa mercantil, o sea, el título de crédito.

¿Todos los cheques se pueden endosar?

No. Únicamente aquellos cheques al portador y los cheques a la orden. Tanto los que son cheques comunes como también los diferidos.

Si se trata de un cheque con la cláusula “no a la orden”, significa que sólo puede ser depositado por esa persona, es decir, que no se puede endosar.

¿Cómo endosar un cheque al portador?

Los cheques al portador, dado su nombre, no tienen un beneficiario específico. Es decir, en lugar de escribir el nombre de la persona que es beneficiario del cheque, se escribe “al portador”. Si el tenedor de este cheque lo entrega a otra persona, le está cediendo el derecho a cobrarlo.

Por lo cual, no es necesario realizar un endoso, porque la tenencia de este documento basta para acreditar ser el beneficiario.

¿Cómo endosar un cheque cruzado?

Muchas veces nos preguntan lo siguiente: ¿se puede endosar un cheque cruzado? La condición de cheque cruzado no impide su endoso. Puede ser endosado a otro beneficiario que tenga cuenta corriente o a su vez quiera endosarlo nuevamente. Por lo cual, el procedimiento es el mismo que el general, así como los datos necesarios.

Entonces, un cheque cruzado se puede endosar, aunque no pueda ser cobrado en efectivo.

¿Cómo endosar un cheque de pago diferido?

Los cheques diferidos son los únicos que aceptan más de un endoso, sin contar el último correspondiente al cobro por ventanilla o al depósito bancario.

Solo hay que agregar que, si una persona endosa en un extremo y la segunda en el otro, es probable que el cheque sea rechazado. Se debe respetar el orden de endosos: una firma debajo de la otra. Por lo cual un cheque de pago diferido se puede endosar, pero una única vez siguiendo las pautas generales para endosar cheques.

¿Cómo se endosa un cheque nominativo?

Este tipo de cheque únicamente puede cobrarlo la persona indicada en el cuerpo del documento. De todas formas, puede endosarlo para que otro tenga acceso a ese derecho.

¿Cómo endosar un cheque para depositar en cajero automático?

En el caso de depósitos bancarios, el endoso se realiza para asegurar que el documento no pueda ser liquidado por ninguna otra persona o entidad. Por lo cual, de esta manera puedo depositar un cheque a nombre de otra persona en mi cuenta, si la primera lo ha endosado y yo también.

Es importante en estos casos incluir en el endoso el número y tipo de cuenta del beneficiario. Siempre se recomienda que se consulte en cada banco si hay otros requisitos a cumplir.

¿Se puede hacer el endoso de un cheque para una empresa?

Claro que es posible, en estos casos se debe incluir la razón social y la condición de quien las representa para que puedan ser trasmitidos los derechos.

¿Cuánto cuesta endosar un cheque?

El costo de realizar un endoso es de cero. Es decir, realizar endosos no genera costos más que administrativos o de tiempo. Es más, no depositar un cheque en cuenta corriente y endosarlo evita pagar el impuesto a los débitos y créditos.

¿Cuántas veces se puede endosar un cheque?

La cantidad de endosos depende del tipo de cheque: común o diferido. El cheque común solo admite un endoso, más el endoso final del depositante. Por su parte, el cheque diferido se puede endosar dos veces, más el endoso final del depositante.

¿Hasta cuándo se puede hacer el endoso de un cheque?

El tiempo límite para realizar un endoso está atado al tipo de cheque y fecha de emisión o diferimiento. Si es un cheque común, tendrá de 30 días para ser cobrado, por lo cual, el endoso no podrá superar dicho límite.

Para los cheques diferidos se tendrá tiempo hasta 30 días posteriores a la fecha de diferimiento.

¿Cómo endosar un cheque de una empresa a un particular?

Para endosar cheque de empresa a particular éste deberá estar firmado por el apoderado de la empresa ante el banco para hacer este tipo de operaciones. Por lo cual, el endoso contendrá los datos de dicha persona y los de la empresa.

Es importante siempre revisar con el banco el requisito de firmas. En algunos casos se requiere más de una firma de varios o todos los apoderados, o bien, si cualquier apoderado puede hacer la emisión de cheques.

¿Cómo cobrar un cheque?

Existen diferentes maneras de cobrar un cheque. Todas ellas se traducen en ceder el derecho que se tiene por ser portador del título y recibir a cambio dinero o la cancelación de una deuda.

Veamos a continuación las formas posibles de cobrar un cheque en Argentina.

Endosar un cheque como forma de pago

Si tenemos un cheque de un tercero en nuestro poder podemos optar por endosarlo para pagar deudas o realizar pagos de bienes y servicios. De esta manera, evitamos depositar el cheque en nuestra cuenta, pagar impuesto a los débitos y crédito y a la vez, realizar un pago fácilmente.

¿Qué dificultades presenta esta forma?

La cuestión clave está en los valores en moneda del cheque. El monto nominal del cheque es casi 100% seguro que no coincidirá con la deuda o pago que tengamos que saldar.

Si el importe a pagar es mayor al valor del cheque, podremos complementar con otra forma de pago. Pero, si es inferior, debemos ver la forma de compensar o quedaremos con un crédito a nuestro favor.

¿Cómo depositar un cheque en una cuenta bancaria?

Otra forma de cambiar un cheque por dinero es depositarlo en una cuenta bancaria, o sea endosar un cheque para cobrar. En este sentido hay dos vías: depositarlo a través de ventanilla o por medio de cajero automático/autoservicio. Veamos ambas formas y sus características.

Depósito de cheque en ventanilla bancaria

- Debes ir a tu banco con el cheque, DNI y número de cuenta para realizar el depósito

- Llenar el formulario de depósito o firmar el predeterminado que el banco te entregará. Allí indicarás el número de tu cuenta y el monto del cheque.

- Endosar el cheque. Deberás firmar en la parte trasera del mismo y entregarlo al cajero del banco.

Depósito de cheque en cajero automático/autoservicio

- Dirígete a un cajero automático de tu banco. Primero revisa que todos los datos del cheque estén escritos de manera clara, legible y que el mismo se encuentre endosado (firmado en la parte trasera).

- Ingresa tu tarjeta de débito y tu número de identificación personal (PIN).

- Del menú, selecciona “Depósito”. Debería aparecerte el listado de cuentas que posees asociadas a esa tarjeta. Elige en la que te gustaría que te depositen el cheque.

- Elige cómo hacer el depósito entre efectivo y cheque. Claramente, debemos seleccionar “Cheque”.

- Introduce tus cheques. La máquina tendrá una ranura en la que también verás instrucciones para colocar correctamente el cheque (con la cara hacia arriba o hacia abajo, etcétera).

- El cajero automático los escaneará y te pedirá confirmar la información de los cheques que haya “leído”.

- En ese momento, el cajero automático te mostrará tu saldo actual y te preguntará si deseas realizar otra operación. Nuestro depósito de cheques ya ha terminado.

¿Cuánto tarda en acreditarse un cheque en mi banco?

La demora habitual, cuando el cheque es de un banco y nuestra cuenta es de otro, es de hasta 72 horas hábiles.

En los casos en que tanto el cheque como nuestra cuenta sean del mismo banco, el tiempo puede estar entre 24 y 48 horas hábiles. Si lo que necesitamos saber es cuánto tarda un cheque en reflejarse, la respuesta será de hasta 3 días hábiles.

¿Cuál es la fecha límite para depositar un cheque?

El plazo límite para depositar un cheque es de 30 días contados y corridos desde su emisión, o desde su fecha de diferimiento en caso de corresponder. Es importante tener presente que algunos cheques ofrecen un límite de 60 días, como ocurre con el Banco Provincia de Buenos Aires.

El banco aplica el límite de tiempo a la operación de depósito, más allá de que el dinero se acredite fuera de los plazos indicados.

¿Un cheque se puede cobrar en cualquier banco?

No, ningún banco tiene la obligación de pagar un cheque de otro. Si vas a un banco donde, ni vos ni la persona que emitió el cheque tienen una cuenta, el banco rechazará pagarlo.

Lo ideal que un cheque endosado sea depositado en un banco donde tengas una cuenta bancaria, o cobrarlo en una sucursal del banco emisor si es en efectivo.

Sin embargo, muchos bancos pagarán el cheque si:

- Fue emitido por un titular de cuenta en dicho banco

- Hay dinero suficiente en la cuenta

- Sos el beneficiario que aparece en la parte del frente del cheque y se corresponde con tu identificación apropiada

¿Y qué sucede con los cheques de otras sucursales?

Cuando se trata del mismo banco pero diferente sucursal, como término general, los bancos no permiten cobrar un cheque por ventanilla que haya sido librado por un cliente con cuenta en otra sucursal.

Esto no aplica cuando el beneficiario sea el mismo dueño de la cuenta, en cuyo caso sí se puede cobrar un cheque por ventanilla en otra sucursal.

¿Cómo cobrar un cheque cruzado?

Este tipo de cheques no es pagadero en ventanilla. Sólo se podrá cobrar mediante depósito en un banco. Como excepción, el cheque cruzado puede ser pagado directamente al portador si es cliente del propio banco girado.

Normalmente el cruzamiento lo realiza el librador, pero no existe inconveniente para que lo realice el tenedor del cheque o el avalista.

Para poder cobrarlo deberá depositarlo en el banco donde tenga cuenta abierta, previo endoso en blanco, para permitirle a su banco la misión de cobrar el cheque ante el banco girado.

El cruzamiento no afecta la transmisión y circulación del cheque, pudiendo ser endosado o cedido.

¿Cómo se realiza el cobro de un cheque al portador?

El cheque al portador se puede transmitir a cualquier otra persona simplemente entregándoselo, en este caso el nuevo poseedor del cheque se convierte, automáticamente, en la persona que tiene derecho a cobrarlo.

El banco pagará el cheque a cualquier persona que se presente a su cobro, tanto en efectivo (en ventanilla) como a través de depósito bancario. Por lo cual, siempre que no esté cruzado es posible cobrar cheque al portador en efectivo.

Cheque no a la orden ¿Cómo se cobra?

La distinción del cheque no a la orden es que es un cheque que no se puede endosar y debe cobrarlo para quien fue extendido. Por lo cual, dependerá de si es común o cruzado para ver la forma de cobro si es por ventanilla o por depósito bancario respectivamente.

¿Cómo cobrar un cheque si no tengo cuenta?

En el caso de no tener cuenta bancaria, lo primero que debemos ver es si el cheque puede ser cobrado por ventanilla. En ese caso, si no tenemos cuenta lo ideal es cobrar el cheque en efectivo. No es lo más recomendable, pero es la única opción.

En caso de que el cheque no permita cobro en efectivo, debemos utilizar este cheque como medio de pago, es decir, endosarlo y pagar deudas con ese cheque, o bien, endosarlo y que otra persona con cuenta bancaria lo deposite por nosotros. Esta práctica no es la más recomendable, porque puede ser sospechosa para el fisco.

¿Cómo cobrar un cheque en el cajero?

Esta pregunta es un poco confusa, porque de seguro estamos pensando en colocar el cheque en el cajero automático y retirar efectivo en el momento. Bueno, esto no es posible de esta manera.

Lo que es viable es depositar el cheque como explicamos en esta sección, y una vez acreditado el dinero, podremos retirarlo con nuestra tarjeta de débito, hacer una transferencia o dejarlo en la cuenta.

Si lo que buscaba es cobrar el cheque en efectivo, deberá hacerse por ventanilla con una persona del otro lado y en el banco emisor de dicho cheque.

¿Qué es un cheque rechazado y cuáles son las causas de rechazo?

Un cheque rechazado es aquel que por diversas razones no puede efectivizarse para su cobro una vez ingresado al sistema bancario. Cuando un cheque es rechazado por el banco, el cheque devuelto por la entidad acarreará la explicación del motivo del rechazo, y una multa para el emisor, de corresponder.

En Argentina existen diferentes tipos de causales de rechazos de cheque. A grandes rasgos, las opciones son:

- Insuficiencia de Fondos

- Defectos Formales

- Motivos que impiden el pago desconocido al momento de la emisión

Veamos una por una las causales de rechazo.

Insuficiencia de fondos

Este rechazo es el más común de todos y se debe a la falta de fondos en la cuenta del emisor del cheque. Es decir, cuando el banco recibe un cheque, deberá retirar los fondos desde la cuenta corriente del emisor del mismo.

Si la cuenta no tiene fondos suficientes o acuerdo de giro en descubierto que lo cubra, se rechaza por falta de fondos.

Entonces, el rechazo por insuficiencia de fondos se aplica cuando no existen fondos disponibles suficientes acreditados en cuenta y/o autorización al cuentacorrentista para girar en descubierto.

Defectos Formales

Los defectos formales están ligados a temas de “forma”, que claramente no pueden ser conocidos con la mera visualización del cheque. Por ejemplo:

- Difiere en forma manifiesta la firma del librador con la asentada en los registros de la entidad girada.

- Firmante sin poder válido o vigente al momento de la emisión del cheque.

- Contrato social vencido al momento de la emisión del cheque.

- Falta de firmas adicionales a la o las existentes, cuando se requiera la firma de más de una persona.

- Firmante incluido en la “Central de cuentacorrentistas inhabilitados” al momento de la emisión del cheque.

- Falta de conformidad en la recepción de cuadernos de cheques.

- Giro sobre el librador, salvo que se tratara de un cheque girado entre distintos establecimientos de un mismo librador.

Como podemos apreciar, son todos elementos que no podemos conocer hasta que el banco no haga las averiguaciones correspondientes en el momento del cobro.

Deterioro

Un cheque en mal estado es causal de rechazo. Si el cheque está rasgado, roto, manchado o deteriorado significativamente, el banco lo tildará como rechazado.

Vencimiento

Otro elemento clave en los cheques es el vencimiento. Recordemos que tenemos 30 días desde su emisión o fecha de diferimiento para depositarlos o cobrarlos en ventanilla según sea el caso.

Después de dicha fecha, el cheque no será aceptado. Más que una causa de rechazo es una causa de “no aceptación” en este caso, porque no corresponde a una falencia del emisor sino a una demora del receptor del cheque.

Otros motivos

- Denuncia de extravío o sustracción de la fórmula en la que está extendido el cheque

- Causas de fuerza mayor al momento de presentación del cheque que impidan su pago

- Irregularidades en la cadena de endosos (falta de firma, cheque no a la orden con más de un endoso, no se suceden los endosos, falta primer endoso)

- Orden judicial (medidas cautelares, cierre de cuenta, etcétera).

- Concurso preventivo de librador, declarado judicialmente, únicamente respecto de cheques de pago diferido emitidos hasta el día anterior a la fecha de solicitud de apertura de este proceso y su fecha de pago sea posterior a ella.

- Adulteración o falsificación del cheque detectada por el banco girado o depositario.

- Contener endosos que exceden el límite establecido legalmente

Descuento de Cheques

Una de las formas de hacernos del dinero antes del vencimiento de los cheques, es hacer una operación denominada “descuento de cheques”. Sería algo así como vender el cheque a un tercero por un valor menor al indicado en el título para que este tercero sea el que deba esperar para cobrarlo.

Con el servicio de descuento de cheque la empresa o persona puede convertir sus cheques de pago diferido en efectivo, sin esperar hasta la fecha de pago.

¿Cuál es el costo de descontar cheques?

Para poder hacer un descuento de cheques, el banco o financiera que lo acepte nos cobrará una tasa de interés de descuento sobre el valor nominal del título. Por ende, cada entidad tendrá su propia tasa de descuento de cheques, y debemos analizar cuán conveniente sea a la hora de financiarnos de esta manera.

Es importante tener presente que tanto los cheques de papel como los e-cheqs de pago diferido son factibles de venderse a descuento. La recomendación es que lo haga desde su entidad bancaria donde ya es cliente, porque evitará problemas si algún cheque no es aceptado o rechazado.

Hola. Deposité un cheque a mi nombre en la cuenta de un tercero y olvidé endosarlo en su beneficio. ¿Qué puedo hacer?

Noelia, que llamen al tercero para avisarle y tengas que ir a endosarlo. Saludos

Hola buenas tardes! Me dieron un cheque diferido. Mi consulta es la siguiente, ese cheque está a nombre de empresa, la cual lo endosó para cedérmelo. ¿Qué debo hacer yo para poder cobrarlo? Agradezco respuesta. Gracias.

Soledad, una vez que pase la fecha de diferimiento, podés depositarlo en tu cuenta. Saludos

Me van a pagar la indemnización con cheque diferido (trabajé hasta el mes pasado). Al depositarlo en mi cuenta (quiero que el dinero quede ahí) ¿cuánto me descuentan del impuesto al crédito? Yo tenía caja de ahorro sueldo pero a partir de julio (este mes) ya no es más sueldo. ¿Se descuenta igual ese impuesto en cajas de ahorro o es solo para cuentas corrientes?

Gracias

Jésica. Si es caja de ahorro no deberían cobrártelo. Revisá con tu banco para que se deposite ahí. Saludos

¿Cuál es el monto límite para cobrar un cheque por ventanilla?

Mauro. No hay topes, deberías hablar con el banco previo a hacer la operación por las dudas. Saludos

Hola ¿Qué tal? Deposité un cheque en mi cuenta y me olvidé de endosarlo ¿Se deposita igual o lo rechazan?

Gracias.

Carolina. Posiblemente te llamen del banco para salvarlo. Sería ideal que te comuniques vos mejor. Saludos

Hola, consulta, si tengo cheques cruzados de pago diferido (a mi nombre) de Banco Galicia, ¿los puedo depositar por cajero en una caja de ahorro de Banco Nación?

Lisandro. Tenés que depositarlos donde tengas cuenta. Saludos

Hola, tengo un cheque al portador cruzado. Vamos a depositarlo, como la orden vino en blanco queremos completarla con nuestra razón social para mayor seguridad. ¿El cheque podría ser rechazado si difiere la letra del resto de los campos?

Muchas gracias.

Roberto. No deberían. Utilicen el mismo color. Saludos

Buenos días. Consulta, ¿en qué cuenta se debe depositar el cheque, siendo que el titular tiene una cuenta sueldo?

Gracias por la respuesta

María. Puede depositarlo en su cuenta sueldo. Saludos

Hola. Tengo un cheque a mi nombre, de otro banco, no a la orden para acreditar en cuenta. ¿Lo puedo depositar a mi cuenta sueldo por cajero automático en la sucursal de mi banco, y debo endosarlo en la parte posterior con mis datos?

Claro Viviana. Básicamente así funcionan los cheques. Saludos

Hola. En el día de ayer deposité un cheque a mi cuenta bancaria por cajero automático, me equivoqué en el importe tan solo por $2,50 ¿Será que habrá algún inconveniente? ¿Puede ser rechazado por eso?

Antonella. Lo ideal sería que llames al banco para aclararlo y posiblemente lo salven ellos o te pidan que lo vuelvas a depositar, pero el proceso de cheques finalmente pasa por un control, por lo que puede que siga adelante con el importe correcto. Saludos

Hola. Tengo un cheque al portador y lo quiero depositar en mi cuenta por cajero. ¿Le tengo que escribir mi nombre en donde dice “páguese a”? ¿o solo con endosarlo ya está?

Raquel. Con endosarlo sería suficiente. Lo ideal sería que le consultes al personal del banco antes de depositarlos para evitar errores. Saludos

Consulta. Tengo un cheque no a la orden ¿lo puedo depositar en mi caja de ahorro?

Matías. Sí, siempre que esté emitido a tu nombre. Saludos

Tengo un cheque cruzado de una mutual, hecho para una empresa, me lo van a dar endosado en forma de pago (a un particular) ¿lo puedo depositar en mi cuenta corriente o voy a tener algún inconveniente?

Mario. No deberías tener problema a no ser que haya algún problema con quien firma. Es decir, el que te endosa debe estar autorizado a firmar cheques. Saludos

Tengo un CPD con vencimiento el 26/05/2021, ¿luego de esa fecha pasa a ser cheque común? Además no tiene nombre del beneficiario, ¿tengo que endosarlo “Al portador” para depositarlo por cajero?

Liliana. Tras esa fecha ya podrías depositarlo, endosando de forma común detrás. Saludos

¡Muchísimas gracias!

Ingresé 5 cheques juntos, con diferentes fechas. ¿Se van a acreditar todos los cheques en las fechas indicadas o cometí un error?

Fernando. Hablá con el banco para ver cómo lo van a realizar, porque deberían rechazarlos aunque pueden esperar a la fecha de vencimiento para depositarlo. Saludos

¿Se puede salvar la firma del librador? En caso de que no, ¿en qué parte de la ley de cuentas corrientes lo dice?

Agustín. La firma es lo que no podría salvarse porque es lo que se usa para salvar el resto de los errores. Por lo cual, si lo firmó otra persona, es inválido por completo. Si su firma fue imperfecta, el banco debería tomarlo igual. Saludos